题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

根据《环境保护税法》的规定,下列各项中,属于不征收环境保护税的是()。

A.向环境排放应税污染物的工业企业

B.向环境排放应税污染物的教育机构

C.依法设立的污水处理场超标排放应税污染物

D.向依法设立的垃圾处理场排放应税污染物的工业企业

如果结果不匹配,请 联系老师 获取答案

如果结果不匹配,请 联系老师 获取答案

题目内容

(请给出正确答案)

题目内容

(请给出正确答案)

A.向环境排放应税污染物的工业企业

B.向环境排放应税污染物的教育机构

C.依法设立的污水处理场超标排放应税污染物

D.向依法设立的垃圾处理场排放应税污染物的工业企业

如果结果不匹配,请 联系老师 获取答案

如果结果不匹配,请 联系老师 获取答案

更多“根据《环境保护税法》的规定,下列各项中,属于不征收环境保护税…”相关的问题

更多“根据《环境保护税法》的规定,下列各项中,属于不征收环境保护税…”相关的问题

【题目描述】

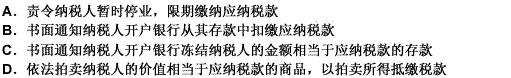

第 9 题根据《税收征收管理法》的规定,经县以上税务局(分局)局长批准,税务机关可以对符合税法规定情形的纳税人采取税收保全措施。下列各项中,属于税收保全措施的是()。

| 【我提交的答案】: A |

| 【参考答案与解析】: 正确答案:C |

根据《税收征收管理法》规定,经县以上税务局(分局)局长批准,税务机关可以对符合税法规定情形的纳税人采取税收保全措施:①书面通知其开户银行或者其他金融机构,从其存款中扣缴税款;②扣押、查封、依法拍卖或者变卖其价值相当于应纳税款的商品、货物或者其他财产,以拍卖或者变卖所得抵缴税款。

【我的疑问】(如下,请求专家帮助解答)

答案分析的是强制措施吧?

A.75%,50%

B.80%,50%

C.75%,60%

D.80%,60%

A.账面价值小于其计税基础的资产

B.按税法规定可以结转以后年度的未弥补亏损

C.账面价值小于其计税基础的负债

D.超过税法扣除标准的广告费

A.家禽养殖基地专业用地

B.国家机关职工家属的宿舍用地

C.个人所有的居住房屋及院落用地

D.寺庙内宗教人员的宿舍用地

问题3:下列各项关于甲公司上述各项交易或事项会计处理的表述中,正确的有()。

A商誉产生的可抵扣暂时性差异确认为递延所得税资产

B无形资产产生的可抵扣暂性差异确认为递延所得税资产

C固定资产产生的可抵扣暂时性差异确认为递延所得税资产

D长期股权投资产生的应纳税暂时性差异确认为递延所得税负债

E投资性房地产产生的应纳税暂时性差异确认为递延所得税负债

问题4:下列各项关于甲公司20x9年度所得税会计处理的表述中,正确的有()。

A确认所得税费用3725万元

B确认应交所得税3840万元

C确认递延所得税收益115万元

D确认递延所得税资产800万元

E确认递延所得税负债570万元

A.应税固体废物的计税依据,按照固体废物的产生量确定

B.应税固体废物的计税依据,按照固体废物的排放量确定

C.应税固体废物的计税依据,按照固体废物的贮存量确定

D.应税固体废物的计税依据,按照固体废物的处置量确定